Uno de los desarrollos más recientes en las leyes internacionales es el crecimiento exponencial de los Acuerdos Internacionales de Inversión (AII). Un AII es un tratado entre países para abordar los asuntos relacionados con la protección, la promoción y la liberalización de las inversiones transfronterizas. Los tipos más comunes de AII son los Tratados Bilaterales de Inversión (TBI) que son autónomos y los Tratados de Libre Comercio (TLC) que contienen capítulos de inversión.

Aunque no están definidos con precisión, un TBI es un acuerdo legalmente vinculante entre dos países para establecer protección y promoción recíprocas de las inversiones en ambos países. La Conferencia de Naciones Unidas para el Comercio y el Desarrollo (conocida internacionalmente como UNCTAD por sus siglas en inglés) define los TBIs como “acuerdos entre dos países para dar impulso, promoción y protección recíprocas a las inversiones en los territorios de uno y otro país por parte de compañías basadas en cualquiera de los dos países”. Los países que firmen TBI se comprometen a seguir los estándares específicos de tratamiento para las inversiones extranjeras dentro de su jurisdicción. Si ocurriera algún incumplimiento de tales compromisos, los TBIs prevén expansivos procedimientos para la resolución de las disputas.

Es justo decir que los TBI han emergido como la fuente primaria de leyes de inversión internacional de inversiones para proteger y promover los flujos transfronterizos de inversión. El primer TBI fue firmado entre Alemania y Paquistán en 1959. Hoy hay más de 3 mil TBIs globalmente, la gran mayoría concluidos a partir de 1990. Casi todos los países en el mundo han firmado por lo menos un TBI.

Estos tratados se originaron en el deseo de los países desarrollados exportadores de capitales de buscar protección para los inversionistas y sus inversiones en los países en desarrollo importadores de capitales. Sin embargo, los intereses subyacentes y las relaciones de poder han cambiado considerablemente en años recientes debido al surgimiento de los flujos de Inversión Extranjera Directa (IED) Sur-Sur. Un número de países en desarrollo, especialmente los BRICS (Brasil, Rusia, India, China y Sudáfrica) emergen crecientemente como inversionistas importantes hacia el exterior. El número de TBIs entre los países en desarrollo ha crecido notablemente desde 2004. Con la cambiante tendencia de los flujos globales de inversión, el paisaje de los TBIs evoluciona rápidamente.

Paradójicamente, pareciera que el régimen actual de TBIs está en una encrucijada, a pesar de la rápida proliferación de tratados en años recientes. Hay signos de desasosiego creciente con el actual régimen entre países y regiones. En gran medida, este desasosiego surge por el uso frecuente de los mecanismos de arbitraje de disputas inversionista-Estado (ISDS) que subyace a los TBIs, el cual permite que los inversionistas demanden directamente a los gobiernos de los Estados anfitriones ante tribunales internacionales de arbitraje ante supuestas violaciones de las previsiones de los tratados.

El creciente número de querellas de inversionistas contra Estados soberanos (algo que cuestiona un amplio espectro de decisiones de políticas publicas y medidas regulatorias) evoca profundas preocupaciones acerca de los costos potenciales asociados con los tratados de inversión. Los términos vagos (como “trato justo y equitativo”, “expropiación indirecta” y cláusula sombrilla”) y otras ambigüedades pueden tener por resultados interpretaciones expansivas en los tribunales de arbitraje, lo que conduce a reclamos monetarios sustanciales por parte de inversionistas extranjeros mientras se restringe sin causa el espacio regulatorio en la forma de un “enfriamiento regulatorio”. El riesgo de una enfriamiento regulatorio es muy real, como lo es la impugnación, por parte de los inversionistas extranjeros, de un amplio rango de medidas regulatorias y de política pública (de la imposición fiscal al empacado de productos de tabaco o al modo de disponer de residuos peligrosos) en el pasado reciente.

El uso creciente de mecanismos de ISDS también subraya la falta de balance entre los derechos públicos y los intereses privados dentro del marco de un TBI. El actual régimen de los TBIs no ha podido establecer un balance de derechos y obligaciones de los inversionistas extranjeros puesto que ofrece numerosos derechos legales a los inversionistas sin requerir de ellos las responsabilidades correspondientes. En los círculos académicos y de política pública, se hacen preguntas legítimas sobre el costo y el procedimiento del arbitraje, sobre las expansivas interpretaciones de los tribunales de arbitraje y sobre la inconsistencia de lo concedido en los fallos.

Ambos, países desarrollados y en desarrollo por igual, comienzan a prestarle mayor atención al rango de obligaciones contenidas en los tratados y, ahora mucho más que nunca antes, buscan un mejor equilibrio entre los derechos de los inversionistas y el derecho a legislar en interés del público. Es cada vez más frecuente que se considere que el régimen actual de tratados es ineficaz en su respuesta a los desafíos emergentes sociales, económicos, ambientales y de desarrollo, en el nivel nacional y en el nivel global.

No hay evidencia empírica alguna que pruebe que un TBI por si solo incrementará los flujos de inversión. Cuando mucho, los TBIs podrían considerarse un factor entre muchos para crear un clima favorable a la inversión por parte de los inversionistas extranjeros en algún país anfitrión.

Por tanto, un buen número de países está revisando su programa de TBIs desde principios de la década de 2000. Algunos países clarifican el lenguaje utilizado en los TBIs con el fin de conferirle uniformidad y coherencia a las interpretaciones de los tratados mientras otros ponen fin a los tratados existentes en la ola de la queja generalizada contra los fallos del arbitraje que le otorgan a las compañías miles de millones de dólares en compensación por supuestas violaciones de los TBIs.

Que estos países hayan decidido retirarse de sus compromisos hacia un TBI representa un desarrollo significativo que debe considerarse en el contexto mucho más amplio de los intentos realizados por otros países para revisar el régimen de los TBIs y explorar innovadoras soluciones de política pública para enfrentar los problemas que hoy implica el régimen de TBIs, además de mejorar la gobernanza de los flujos de inversión transfronterizos.

Colaboración de Kavaljit Singh (Madhyam) y Burghard Ilge (Both Ends). Extracto de Rethinking bilateral investment treaties.

Marzo 2017

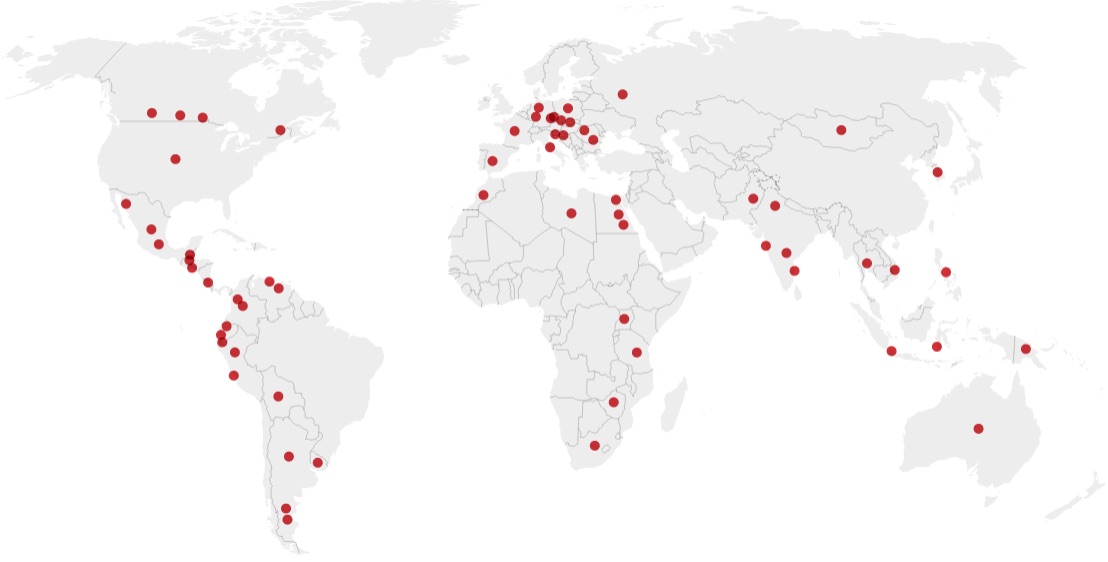

ISDS case map

Click on the dots on the map to explore ISDS cases or look at the list below

Recursos adicionales:

Foto: Transnational Institute

:

: